【北台灣新聞中心】

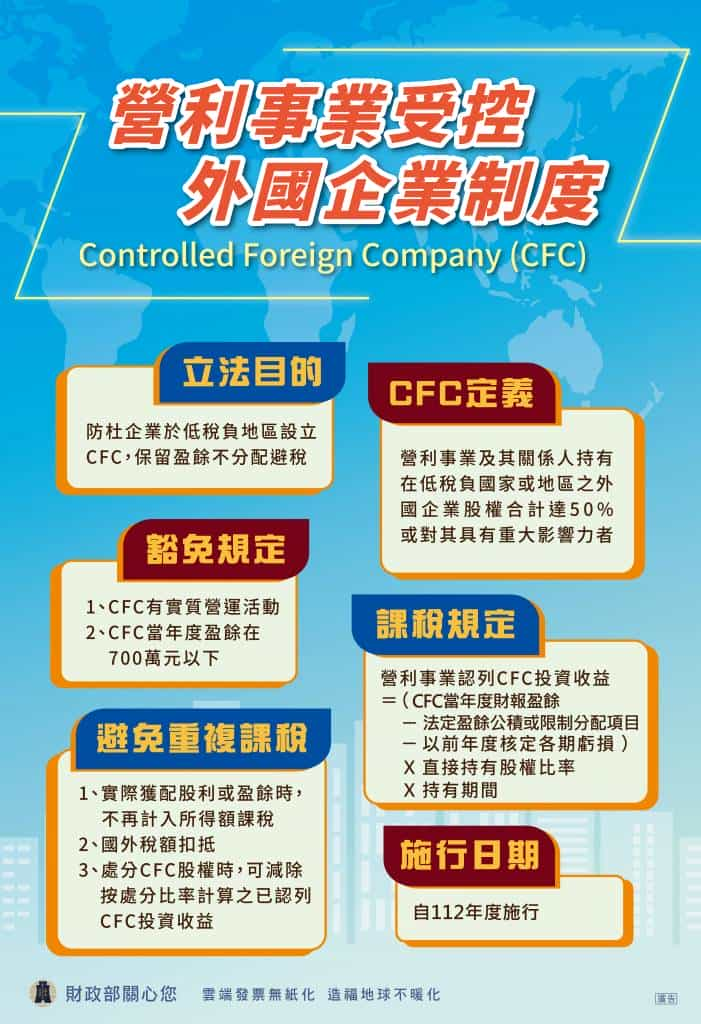

財政部北區國稅局宜蘭分局表示,自申報112年度營利事業所得稅起我國營利事業持有符合CFC定義之外國企 業股份或資本額且該外國企業不符合豁免門檻規定,則該我國營利事業為營利事業CFC制度之適用對象,應認列CFC投資收益,計入當年度所得額課稅。

該分局進一步說明,所謂CFC,是指同時符合「控制要件」及「設立於低稅負國家或地區」的外國關係企業。至豁免門檻則是指「CFC於所在國家或地區有實質營運活動」或「個別CFC當年度盈餘在新台幣700萬元以下」,惟為避免我國營利事業藉由成立多家CFC分散盈餘,以達適用豁免規定目的,爰加以規範屬我國同一營利事業控制之全部CFC當年度盈餘或虧損合計為正數且逾700萬元者,其持有有盈餘之個別CFC當年度盈餘,仍應依規定認列CFC投資收益。

| 控制要件 | 股權控制 | 直接或間接持有CFC股份或資本額合計50%以上 |

| 或 | ||

| 實質控制 | 對人事、財務及營運政策具有主導能力 | |

| 設立於低稅負國家或地區 | 法定稅率未逾14% | 常見國家:百慕達、英屬維京群島 、 開曼群島 |

| 或 | ||

| 僅就境內所得課稅 | 常見國家:香港、馬來西亞、巴拿馬、新加坡 | |

|

豁免門檻 |

實質營運 | 在設立登記地有固定營業場所 |

| 僱用員工當地經營業務 | ||

| 當年度投資收益、股利、利息、權利金、租賃收入、出售資產增益的合計數,占營收淨額及非營業收入總額合計低於10%。 | ||

舉例來說,國內甲公司直接持有三家CFC分別為A、B、C,且三家於所在國家或地區均無實質營運活動,112年A、B、C分別為虧損200萬元、盈餘500萬元、盈餘550萬元。雖個別CFC當年度盈餘都在700萬元以下,但屬甲公司控制的全部CFC,當年度盈虧合計為正數850萬元,已超過700萬元門檻,因此甲公司仍應適用CFC制度規定,認列當年度有盈餘的B、C投資收益計稅。 該分局提醒納稅義務人,CFC制度不是加稅措施,僅是將CFC當年度盈餘視同分配,CFC 實際分配盈餘時不再課稅,以防杜營利事業藉由將CFC盈餘保留不分配,規避我國納稅之義務,俾與其他無CFC之營利事業負擔同等公平稅負。若營利事業有任何CFC制度問題,請撥打國稅局免費服務電話0800-000-321,將有專人提供諮詢服務。